Як новий Кодекс процедур банкрутства захистить боржників від кредиторів?

20 березня Верховна Рада прийняла в першому читанні Кодекс процедур банкрутств. Навіщо Україні така процедура?

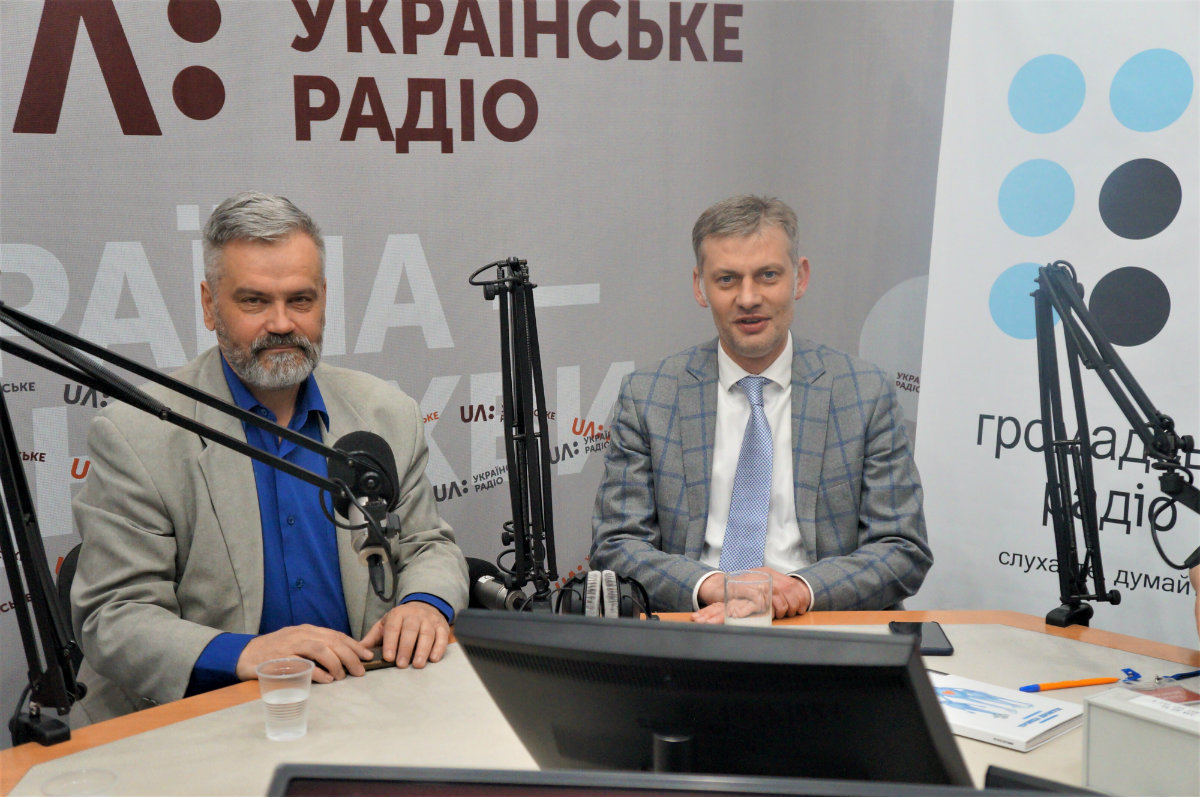

Про це у проекті «Реформи» поговоримо з експертом групи Економічний розвиток Реанімаційного пакету реформ Анатолієм В’язовченком та народним депутатом Русланом Сидоровичем, ВО «Самопоміч»

Дмитро Тузов: Чому ця процедура є важливою?

Руслан Сидорович: Уявити ринкову економіку без цього інституту є абсолютно неможливо. Хоча в поправках до другого читання ініціюється зміна назви цього законопроекту, і моє бачення, що це має називатися Кодекс про неплатоспроможність. Адже банкрутство – це є лише один з етапів.

Що таке неплатоспроможність? Неплатоспроможність – це коли фірма чи людина має такий розмір фінансових зобов’язань, який вона не може покрити. Що ми маємо на сьогодні в Україні? Україна пережила три великі фінансові кризи: криза 1998-го року, 2008-го року і 2014-го року. В силу цих обставин багато громадян опинилося в дуже скрутній фінансовій ситуації. І частина наших громадян виявилася з такими боргами, які вони не зможуть сплатити навіть до своєї смерті. Що їм робити? Або пускати собі кулю в лоб, або виїжджати з країни на заробітки і не повертатися, або працювати «в чорну». А цим законопроектом дається альтернатива.

Перша – якщо людина має певну суму боргів, але володіє якимись активами, наприклад, якимось складом чи трактором, то вона може звернутися до суду з запропонованим планом реструктуризації. Станом на сьогодні в Україні середньостатистично з одного долара в процедурах банкрутства повертається 9 центів, в процедурі виконавчого стягнення і того менше. Тому людина може звернутися до суду і запропонувати повернути 50% кредитору, але не одразу, а протягом двох-трьох-чотирьох років. І якщо цей бізнес-план реструктуризації суд вважатиме за реалістичний, особа подасть достовірні відомості про свій фінансовий стан, такий план затверджується і особа має можливості реструктурувати свої борги, кредитор отримує свої гроші, нехай і менші, особа не визнається банкрутом і зберігає за собою свій актив.

Дмитро Тузов: І це дуже важливо, адже люди часто скаржаться, що наклали арешт на все майно, і вони не можуть заробити, щоб віддати борг.

Руслан Сидорович: Власне, процедура банкрутства дозволяє знімати арешти, накладені в рамках інших процесів і використовувати цей актив для заробляння грошей, якщо цей актив для цього може бути використаний.

Є варіант другий: фізична особа не хоче цим займатися, вона піднімає руки, говорить кредитору: «Продавай з аукціону те, що в мене є», це продається, і борги, які не покриваються за рахунок реалізації цього майна, просто списуються. Так особа отримує певні обмеження, вона не зможе йти працювати на державну службу, вона потрапляє у відповідний реєстр, але вона очищується від боргів. Вона може йти працювати, легально влаштовуватися на роботу, стає знову платником податків, в неї є знову перспектива життя. В сьогоднішніх умовах перспективи немає жодної.

Якщо людина має певну суму боргів, але володіє якимись активами, наприклад, якимось складом чи трактором, то вона може звернутися до суду з запропонованим планом реструктуризації

Дмитро Тузов: Банкрутом при цьому така людина визнається?

Руслан Сидорович: Так, якщо людина неспроможна оплатити свої борги, вона визнається банкрутом.

В нас є окрема група боржників, так званих іпотечних позичальників. З 2009-го року в нас валютна іпотека вже заборонена, тобто це та проблема, яка накопичена до тієї фінансової кризи, яка сталася в нас у 2008-му році. Кількість таких осіб складно точно підрахувати, але приблизно це десь 70 тисяч позичальників. Є запропонована система реструктуризації, яка ще буде обговорюватися на комітеті. Нею передбачається, що, якщо особа буде хотіти скористатися таким механізмом, вона звертається до суду, борг перераховується в гривні, реструктуризовується в залежності від площі квартири на 10 років, і особа залишається с житлом, виплачуючи суму в 2 рази меншу, ніж коштувала б вартість оренди такої квартири.

Процедура щодо фізичних осіб у разі прийняття Кодексу почне працювати з 1 січня 2019-го року, але мораторій на стягнення буде знятий аж з 1 січня 2020-го. Тобто банки до 1 січня 2020-го року не матимуть можливості застосовувати процедури звернення-стягнення на іпотечне майно, щоб громадяни, які матимуть бажання скористатися цим механізмом, мали рік часу для того щоб звернутися до суду.

Людина може звернутися до суду і запропонувати повернути 50% кредитору, але не одразу, а протягом двох-трьох-чотирьох років

Дмитро Тузов: В пана Анатолія є певні застереження щодо цього законопроекту. Які вони?

Анатолій В’язовченко: Так, я хотів би звернути увагу на ту особу, яка має це все робити, якщо закон буде прийнятий. І такий персонаж є в законопроекті – це арбітражний керуючий. І його дію можна було застосувати і до фізичних осіб, проте є маленьке «але». Якщо юридична особа визнана банкрутом, майно продається, вона ліквідується і зникає з реєстру. А ось громадянин нікуди не зникає, він залишається жити. І тут – куди повернуть практики застосування цього закону? Чи він залишиться в одній спідній білизні, чи йому залишать якесь майно? Тому в мене була пропозиція, я її вніс до робочої групи, але поки що вона не знайшла підтримки. Пропозиція полягала в тому, щоб розглянути питання не банкрутства фізичних осіб чи врегулювання неплатоспроможності, а взяти таку економічну категорію як домогосподарство. Все-таки, коли людина брала кредит, вона розраховувала, що вся родина буде споживати ці послуги. І якщо подивитися на домогосподарство, то у людини кожен місяць виникає питання – платити по кредиту, чи за воду, чи за навчання дитини? Тобто виникає загроза неплатоспроможності. І якщо людина не фахова, в неї повинен бути консультант – арбітражний керуючий. Якби ця концепція була б прийнята, можна було б говорити про підготовку таких опікунів.

Процедура банкрутства за своєю філософією – це захист від кредитора

Дмитро Тузов: Але ж треба оплачувати роботу такого фінансового консультанта? Це ще більше може поглибити фінансову залежність.

Анатолій В’язовченко: Це в залежності від того, яка ставиться мета. Якщо такий фінансовий консультант проведе обстеження такого домогосподарства, побачить всі його витрати, всі фінансові активи, всі його зобов’язання, то він скаже кредиторам, що це домогосподарство повинно на місяць витрачати на своє існування, проживання, навчання дітей, лікування, припустимо, 3300 гривень. А голова родини заробляє 4500. І лише на цю різницю кредитори можуть розраховувати, все інше краще списати, тому що ви все одно цих грошей ніколи не отримаєте. Якщо протягом якогось часу цей опікун буде спостерігати за родиною, все буде відкрито і прозоро, то кредитори рано чи пізно погодяться отримати частину, адже це краще, ніж нічого.

Руслан Сидорович: Я хотів би ще зазначити, що в чинному законі є такий пункт як процедура банкрутства фізичних осіб-підприємців. Ми в нашому законопроекті вилучаємо цей блок. Як ділити фізичну особу, яка займається підприємницькою діяльністю, і яка не займається? Якщо якийсь пан Іваненко не в стані виконувати свої зобов’язання, яка різниця, що до цього призвело – чи його неправильна підприємницька діяльність, чи його необачний кредит, наприклад, на іпотеку? Наслідок тут є однаковий, ми ставили за мету уніфікацію цих процедур.

Є ще цілий ряд моментів, пов’язаних з окремими елементами процедур, які стосуються фізичних осіб, які треба буде ще вдосконалювати, але істина тут проста – ми вводимо нову інституцію, якої в історії України не існувало ніколи. Але ми її вводимо дуже акуратно і будемо спостерігати, як вона буде працювати, і корегувати по ходу.

Окрім реформи процедури банкрутства я слідкую за тим, як відбувається реформа виконавчого провадження. Наприклад, в Болгарії пройшла реформа виконавчого провадження, є і державні виконавці, є і приватні виконавці, і її досвід дуже цікавий. Два роки тому ми їздили у Болгарію і вивчали їхній досвід роботи виконавчого провадження, більшість тих зауважень, які нам давали, були враховані в нашому законопроекті, але вони ще тоді казали, що їм потрібна процедура банкрутства для фізичних осіб. Тому що ця процедура за своєю філософією – це захист від кредитора. Коли боржник приходить до суду, просить про введення мораторію і каже кредиторам: «Зупиніться на певний період часу, давайте, ми проінспектуємо мою фінансову ситуацію і складемо план, як з неї вийти».

На сьогодні це питання, можливо, і не стояло б так гостро, адже процес судового виконання в нас настільки неефективний, що боржники в нас не дуже то і переживають, що в них щось там заберуть в порядку судового рішення. Та цей інститут щодо банкрутства фізичної особи доповнює реформу виконавчого провадження. Тому що для добросовісного боржника він дає механізм захисту від кошмарення його зі сторони кредитора.

Процедура щодо фізичних осіб у разі прийняття Кодексу почне працювати з 1 січня 2019-го року, але мораторій на стягнення буде знятий аж з 1 січня 2020-го

Дмитро Тузов: Законопроект вже прийняли в першому читанні, і вже внесено до нього більше тисячі правок. Що це означає? Чи є перспектива, що законопроект буде прийнято?

Руслан Сидорович: Я можу сказати, що політична воля на прийняття цього законопроекту є. Поправок дійсно є багато, особисто я вніс правки ледь не до кожної статті законопроекту, але є воля парламентарів цей законопроект доопрацювати та зробити його якісним. Окрім того, ми будемо зустрічатися з юристами, експертами, арбітражними керуючими, представниками фінансового сектору МВФ, Світового Банку, які націлені не на політичний результат, а які дивляться на цей законопроект через сувору призму життя. Тому в мене є оптимізм, що законопроект буде непоганим.

Лариса Денисенко: Пане Анатолію, ви сказали про запровадження інституту довіреного, який буде відстежувати справжній стан речей. Який повинен бути статус цих осіб? Це має бути приватна чи державна служба? І чи не можна буде використовувати фінансових інспекторів?

Анатолій В’язовченко: Цей фінансовий консультант – це арбітражний керуючий, це незалежний фахівець, але держава йому дає допуск до професії у вигляді свідоцтва, яке видається Міністерством юстиції. Отже, держава на себе бере контроль за діяльністю такого виконавця. В чому різниця між приватним виконавцем і арбітражним керуючим? Різні процеси. Якщо в боржника майна достатньо і в нього два кредитори, то вони прийшли, забрали різні частини майна, і на цьому все закінчилося. Якщо ж майна недостатньо, починається так званий конкурсний процес. І тут виконавче провадження зупиняється і приходить такий фінансовий керуючий.

Що стосується приватних виконавців, то були великі сподівання, коли цей інститут запроваджувався, вивчався досвід Грузії, тощо. Але в нас вся служба приватних виконавців на 2/3 складається з колишніх державних виконавців, яких не так легко перебудувати.

Повну версію розмови можна прослухати у доданому звуковому файлі.